こんばんは!!

7月に入り、今年もついに下半期ですね。毎日暑くてグダっているマハトマです。今日は毎月恒例の6月1日現在のマハトマの金融資産を公開します。

前回の資産公開の記事はこちら。

6月も持株会の積立とつみたてNISA以外には、日本高配当個別株を結構な金額(20万円弱)買い足しております(新NISAのために現金を増やさないといけないのに・・・買ってしまうんですよねww)。6月は昨年の反動で株価が大幅に上昇した上に、ボーナスが振り込まれたので、金融資産は大幅に増加しています。

それではどうぞ!!

- 初めての方もいるかと思うので、マハトマの属性

- 2023年7月1日付の金融資産は3052万円

- 前回(2023年6月1日付)の金融資産と比較した

- 2018年1月からの資産推移

- 私のアセットアロケーションとポートフォリオ

- 現金を増やしたいけど、ポジポジ病の重症患者ですww

初めての方もいるかと思うので、マハトマの属性

40歳会社員(時短勤務で年収500万円前後)で既婚者の女です。先月までの激務から解放されて再び在宅勤務がメインになった夫と、2歳の息子との3人家族で過ごしています。

昨年4月中旬から仕事復帰しています。復帰後はマイナス2時間の時短勤務なので、給料(手取り)は26~28万円ほどです。今月ここでは私の分の資産を公開します。

2023年7月1日付の金融資産は3052万円

以下、マネーフォワードのデータを引張ってきています。7月1日付の金融資産は3052万円で、借金はありません。

前回から金融資産はなんと、264万円のプラスです!!1か月間の増額幅だと過去最大ですね。マネーフォワードに『お見事!!』とまた褒めてもらえました。やったねww。米国株価は昨年ずっと軟調でしたが、4月以降、どんどん反発しています。6月に入ってからの伸びは素晴らしく、おかげで6月は資産総額も過去最高額を更新できました。あとは円安も影響していますね。

預貯金(ボーナスあり)、投資信託、DC(確定拠出)年金、米国株式ETFは今回全て大きなプラスです。米国債券ETFの含み損は相変わらずですね。米国債券は今回買い足していません。余った米ドルは外貨建てMMFに回しています。ここから、詳細な中身を見ていきます(ポイント・マイルは割愛)。

預金・現金・仮想通貨

預金や現金、電子マネー、金券です。住信SBI銀行ネット銀行の定期預金で生活防衛資金を蓄えています。その他、投資に回すお金をハイブリット預金で一部置いてたりしています(米ドル預金は外貨建てMMFに移動)。楽天銀行は主に生活費です。生活費の大半は夫が出してくれているので10万円/月あたりは投資に回せています。本当は来年のNISAに向けて現金保有率を上げていきたいのですが、日本高配当株をどうしても買ってしまうワタクシwwポジポジ病って特効薬ないんですかね。

来年から始まる新NISAでの成長投資枠(240万円/年)はまだ投資できると確定していませんが米国ETF(VOOまたはSPLG)に投資予定です。米ドルは住信SBIネット証券の外貨預金よりSBI証券のFXでの現引きが最も為替手数料が小さい(0.1銭/ドル)と知ったので、今後は必要な時にFXで現引きして米ドルを準備しようと思っています(米ドル建て資産が多いからしばらくドル転しないと思うけど)。

株式(現物)

こちらは米国ETFと従業員持株(灰色で目隠しした銘柄)、そして3月から始めた日本高配当個別株の合計です。このカテゴリー内での銘柄別の比率は、下の通りです。先月より日本個別株とVTIが+1%で、AGGとVYMが-1%です。

- 日本高配当個別株(従業員持株会含む) 10%

- AGG(米国債券ETF) 24%

- VTI(米国株式ETF) 39%

- VYM(米国株式ETF) 27%

会社の持株は2000円/月のみ買付けています。特定口座で運用している3本の米国ETFは、来年以降のNISAに乗換えで売却予定のため今は追加投資していません。

灰色で目隠しした従業員持株はまたまたマイナス評価です。持株は売ってしまう予定でしたが、国内株式の配当金は配当控除で税金をかなり軽減できるため、高配当銘柄の持株(実際に会社の株は高配当銘柄として有名)として保有し続けます。今は日本株の中持株の比率が70%弱を占めている(それでも1ヶ月で10%比率低下)のですが、これを10%以下にしていくことを今度マハトマはできるでしょうか。

来年からの新NISAの入金額を確保するため(360万円/年)、特定口座で運用している米国ETFは徐々に取り崩していく予定です。これらを全て取り崩せば5年でNISA枠1800万円全てを埋めるのは難しくありません。

持株会以外の日本高配当個別株は7/1時点で33銘柄(持株除く)になります。また4銘柄(東ソー、ヒューリック、SOMPO、センコーGH)も買い足してしまった・・・いずれも単元未満なので取得額も評価額も少額です。最近は日本株が高いですが、割安な銘柄を探して少しずつ買い足しています。

下のグラフは私の個別株保有銘柄(持株除く)とセクター比率です。1銘柄や単一セクターに集中しないよ気を付けて投資しているつもりです。既に30銘柄超なので、あまり銘柄を増やすと管理が大変なのですが、よさげな株を見つけると買いたい衝動に駆られて大変です(実際誘惑に負けてるしww決算書を読めるようになると個別株投資は面白くてたまらないですww)。

投資信託

つみたてNISAの枠内(40万円/年)で毎週買い付けています。買付け銘柄は米国S&P500に連動したeMAXIS Slim米国株式(S&P500)です。つみたてNISAは2023年で5年目に入りました。リターン+61.55%と前回から12%近いプラスです。すさまじい!!ブラックロック・・・というのは余った米ドルを外貨建てMMFに回しているだけです。

来年からの新NISAのつみたて枠(120万円/年)は引き続きこの投資信託を積み立てる予定です。

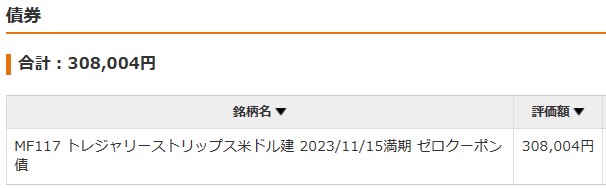

債券

米国債券(ゼロクーポン債)を22単位保有しています。満期まで保有していると100%の金額で償還され、1単位当たりUS$3.39のプラスの予定です。債券なので満期まで保有すれば元本保証ですが、満期時に極端な円安になった場合、償還時に円換算で税金を払うことになるので、思った以上の税金を持っていかれる可能性があると思います(実際は満期時に検証予定)。4月以降は債券を買付けていません。

どちらにせよ新NISAの資金を確保するためAGGは含み損が解消次第売却するつもりなので、債券はNISAとは別枠で持とうかと考えています。

年金

私は企業型確定拠出年金に加入しており、会社が一定額を拠出してくれています。MSCIコクサイ(日本を除く先進国)に連動するインデックスファンドを買い付けており、こちらも投資信託と同様順調ですが、+67.99%と先月から10%近いプラスです。

2022年10月以降企業型確定拠出年金に加入している人もiDeCoに加入できるようになりました。その場合、マッチング拠出(会社拠出金に自分でお金を追加で拠出すること)はできなくなります。私はマッチング拠出を続ける選択をしたので、iDeCoは加入しないことになります。ちなみに、マッチング拠出の金額は2万円/月ですが、7月から3.5万円/月(最大額)に変更しました。マッチング拠出は節税と社会保険料の節約ができる最強の節税対策です。

前回(2023年6月1日付)の金融資産と比較した

前回(6月1日)と今回(7月1日)の資産額を比較しました。今回は預貯金(ボーナス支給)を始め全て前月比プラスです。預金額と米国株式ETFの増額が特に大きいですね。

2018年1月からの資産推移

2018年1月からの資産推移です。2018年の夏以降は、株式(実際には米国ETF)の比率が高くなっています。過去最高額は7月1日の3052万円と前回も過去最高額でしたが、今回さらに最高額を更新しています。グラフ右端の上昇幅がすごいですよね。そして、今回ついに個人資産3000万円を突破しました!!世帯でなく個人アッパーマス層到達で、世帯では5000万円超の準富裕層になりました。

2018年2月から現金(青)を減らしていき今では400万円強の現金を残して他を全て投資に回すようにとなりました。株式(現物、ETF)の比率はどんどん増やしていっています(地味に投資信託とDC年金も増えています)。来年からの新NISAではつみたて枠は投資信託(eMAXIS Slim 米国株式)、成長投資枠は米国ETF(VOO or SPLG)で投資予定ですので、資産比率は今と大きくは変わらないと思います。もし現金のみだったら、とても今の資産額にはなっていなかったです(少なくとも600万円はマイナス)。特に投資額が1000万円を超えてからは評価額が1日で数10万円動くのが当たり前になっています。株式(現物、ETF)は増減があるのは事実ですが、15年以上保有しているとほぼ100%プラスになると言われています。

下のグラフは、株や米国ETFでの投資額(灰色)と評価額+利益+分配金の合計、つまり見込み利益(赤色)の比較です。グラフ右の縦軸にトータルリターン(%)も載せておきます。今では投資金額に対して見込み利益が+650万円、+35%ほどになっていて、堅調ですね。最近の軟調相場でも+20%以上を維持していたのはなかなかの成果です。

投資を始めたばかりの2017年から2019年までは赤と灰色の線がほぼ重なっているのに、2020年のコロナショック以降は赤線がどんどん上振れしています。運用を始めて6年でこの成績は良すぎだと思っています(最初の投資額は100万円強だったのを見て、遠い昔の話のように思います)。これは投資の福利効果もあるのですが、いちばんは前に買付けた商品(ETFや投資信託など)が軒並み評価額を上げているのが効いているみたいですね。

私のアセットアロケーションとポートフォリオ

最後に7月1日付の金融資産額(生活防衛費、生活費込)から、アセットアロケーション(資産別の比率)とポートフォリオ(銘柄や商品別の比率)を出しました。前回から比率は日本株+1%、米国債券-1%です。比率ってなかなか変わりませんね。

現金を増やしたいけど、ポジポジ病の重症患者ですww

昨年4月以降、戦争の影響や米ドルの金利上昇も続いており、米国株価(日本株も)は軟調でしたが、ここにきて米国の株価が反発してどんどん上がってきていますね。今年上半期の上昇率は過去最高レベルのようです。でも米国債券の含み損は相変わらずですが・・・

来年から始まる新NISAに投資する資金(360万円/年)の整理を考えています。今は現金化は考えていなく、来年になるまでいじらずにその時の含み損益を見てどれから売却していくか考えようと思っています。日本高配当株投資については、来年以降も売却するつもりはなく、特定口座でマイペースで積立てていきます(日本個別株を買いすぎだなとは思っていますww)。

投資信託、米国ETFのホールドは継続していきます。正しい投資対象(世界株式や米国株、先進国のインデックスファンド)を愚直に積立て続けていれば、最終的に報われるのがインデックス投資です。

今日も最後まで読んでいただき、ありがとうございました。