こんばんは!!

今日は毎月恒例のマハトマの金融資産を公開します。

前回の資産公開の記事はこちら。

10月もつみたてNISAや年金の積立て以外でには買い増しはしませんでした。株価は9月から反発して急上昇しており、育休給付金(約41万円)が振り込まれたこともあり、何もしていない割には資産額は増えています。よろしかったら読んでください。

それではどうぞ!!

- 初めての方もいるかと思うので、マハトマの属性

- 2021年11月1日付の金融資産は2366万円

- 前回(2021年10月1日付)の金融資産と比較した

- 2018年1月からの資産推移

- 私のアセットアロケーションとポートフォリオ

- 10月は米国株価が反発。またしても買付タイミングを逃す(汗)

初めての方もいるかと思うので、マハトマの属性

38歳会社員(出産前は年収600万円代後半)で既婚者の女です。在宅勤務続きの夫と、1歳の息子との3人暮らしをしています。

昨年9月末から産休・育休に入り、これまで夫婦別財布だったものを夫に生活費のほぼ全て(家賃以外)を負担してくれるようになりました。ちなみに、育休は息子の保育園が決まらなかったため来年4月まで伸びそうです。ここでは私の分の資産を公開します。

2021年11月1日付の金融資産は2366万円

以下、マネーフォワードのデータを引張ってきています。11月1日付の金融資産は2366万円で、借金はありません。

先月から金融資産が134万円の大幅増です。10月は米国株価は大幅に反発し、米国株式のETFの評価額が過去最高額になっています。それが資産額を押し上げていると思います。ここから、詳細な中身を見ていきます(ポイント・マイルは割愛)。

預金・現金・仮想通貨

預金や現金、電子マネー、金券です。住信SBI銀行ネット銀行の定期預金で生活防衛資金を蓄えています。その他、生活費や投資に回すお金を米ドルやハイブリット預金で一部置いてたりしています。

ハイブリット預金は今年のつみたてNISA分の金額を置いています。今はストックの米ドルはほとんどありません。現金の額が前より増えてきているので、投資に回そうか考えたのですが、今年のうちはこのままでいこうかと思います(復帰後どうなるかわからないため)。

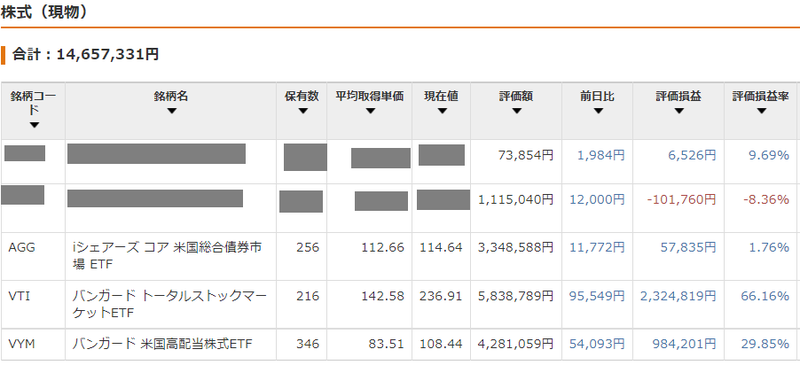

株式(現物)

こちらは米国ETFと従業員持株(灰色で目隠しした銘柄)の合計です。このカテゴリー内での銘柄別の比率は、下の通りです。

- 会社持株(日本の個別株) 8%

- AGG(米国債券ETF) 23%

- VTI(米国株式ETF) 40%

- VYM(米国株式ETF) 29%

会社の持株は2000円/月しか買い付けていません(産休後も買付け中)が、3本の米国ETFは私のメイン資産になります。10月も米国ETFを買い付けていません。それにしてもなかなか米国ETFを買い付けるタイミングを掴めません・・・

投資信託

つみたてNISAの枠内(40万円/年)で毎週買い付けています。買い付け銘柄は米国S&P500に連動したインデックスファンドです。つみたてNISAは2021年で3年目に入りました。リターン+49.08%と前回から9%近いプラスです。

年金

私は企業型確定拠出年金に加入しており、会社が一定額を拠出してくれています。MSCIコクサイ(日本を除く先進国)に連動するインデックスファンドを買い付けており、こちらも先月に引き続き順調です。

前回(2021年10月1日付)の金融資産と比較した

前回(10月1日)と今回(11月1日)の資産額を比較しました。今回は珍しくすべての項目で前月比プラスです。預貯金が増加しているのは育休給付金(41万円)が振り込まれているためです。株式については、米国株価が大幅に上昇したため、米国株式ETFは全く買付けていないにかかわらず評価額が+75.2万円です。米国株は私の保有資産の大部分を占めるため、米国株式ETFはもちろんのこと、投資信託、DC年金も評価額も上昇しています(米国株を多く含むため)。あっ、珍しく持株の評価額が上がっているwww。

2018年1月からの資産推移

2018年1月からの資産推移です。2018年の夏以降は、株式(実際には米国ETF)の比率が高くなっています。最近は株価の上昇基調に乗り、11月1日に最高額の2366万円に達しました。特に米国ETF(株式)については、今年に入ってからUS$12,500ほど(約140万円)しか追加投資していないにも関わらず、増加幅が約US$25,000なので順調にも程があるって感じですね。

下のグラフは、株や米国ETFでの投資額(灰色)と評価額+利益+分配金の合計、つまり見込み利益(赤色)の比較です。今では投資金額に対して見込み利益が+500万円ほどになっており好調です。

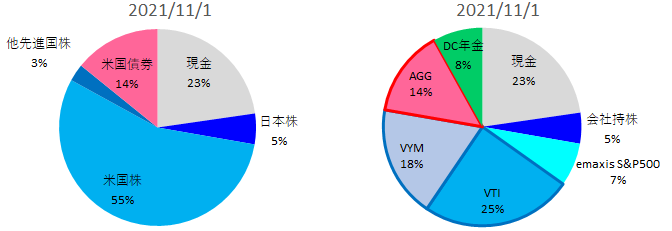

私のアセットアロケーションとポートフォリオ

最後に11月1日付の金融資産額(生活防衛費、生活費込)から、アセットアロケーション(資産別の比率)とポートフォリオ(銘柄や商品別の比率)を出しました。比率は前回より、米国株+1%、米国債券-1%と変動は小さいです。

10月は米国株価が反発。またしても買付タイミングを逃す(汗)

9月中旬からは米国株価は少し下がっていましたが。10月に入り見事に反発しましたね。もう少し下がるならVTIを買付けようと思っていましたが、おかげでまた買付けできませんでした(汗)。

そんなことを言いながらもう11月、来年分のつみたてNISAとジュニアNISA(息子分)の資金の確保をする必要があるため、今後-20%くらい下がらない限り今年は買い付けることはないと思います。

投資信託、米国ETFのホールドは継続していきます。正しい投資対象(世界株式や米国株、先進国のインデックスファンド)を愚直に積立て続けていれば、最終的に報われるのがインデックス投資です。

今日も最後まで読んでいただき、ありがとうございました。