おはようございます!!

今日は前回の資産公開から1ヶ月経っており、月頭のキリの良いタイミングなので、マハトマの金融資産を公開します。

前回の資産公開の記事はこちら。

先月からあまり変わり映えしませんが、生暖かい目で見ていただければと思います。

それではどうぞ!!

- 初めての方もいるかと思うので、マハトマの属性

- 2020年5月1日付の金融資産は1471万円

- 前回(2020年4月1日付)の金融資産と比較した

- 2018年1月からの資産推移

- 私のアセットアロケーションとポートフォリオ

- 株価の底は一度打ったように見えるが・・・

初めての方もいるかと思うので、マハトマの属性

36歳会社員(年収600万円代後半)で既婚者の女です。夫は単身赴任で別財布のため、家計の属性としてはぼほ独身と同じとして見て問題ないです。現在妊娠初期の妊婦で、妊婦検診などの支出が発生しています。

2020年5月1日付の金融資産は1471万円

以下、マネーフォワードのデータを引張ってきています。5月1日付の金融資産は1471万円で、借金はありません。

前回の記事から金融資産が90万円ほど回復しています。コロナウイルスの影響で株式(現物)などの評価額は下がっていましたが、1ヶ月で回復かなり回復しました。

私は生活防衛資金を300万円に設定していて、投資にこのお金は回さないと決めています。ここから、詳細な中身を見ていきます(ポイント・マイルは割愛)。

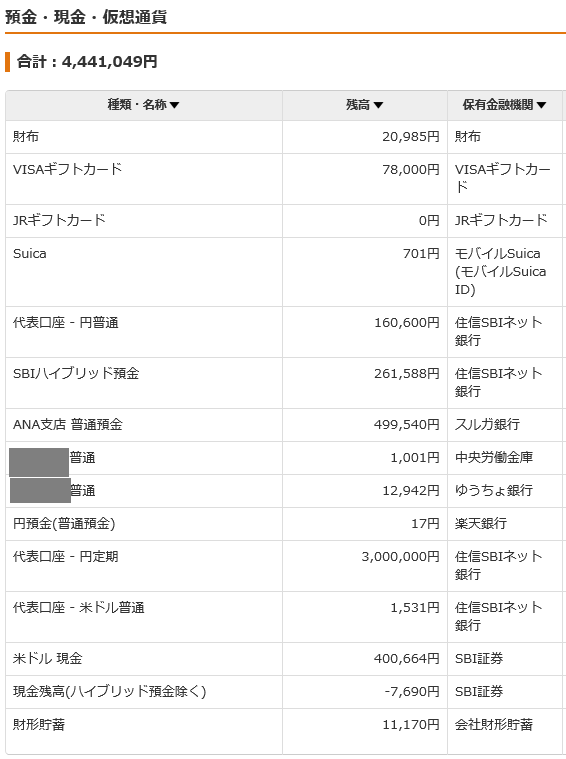

預金・現金・仮想通貨

預金や現金、電子マネー、金券です。住信SBI銀行ネット銀行の定期預金で生活防衛資金を蓄えています。その他、生活費や投資に回すお金を米ドルやハイブリット預金で一部置いてたりしています。

ハイブリット預金は今年のつみたてNISA分の金額を置いており、米ドルは米国債券ETF(AGG)を売却した分をキャッシュとして持っています。米ドルは米国株式ETFの買付けに使う予定です。

株式(現物)

こちらは米国ETFと従業員持株(灰色で目隠しした銘柄)の合計です。このカテゴリー内での銘柄別の比率は、下の通りです。

- 会社持株(日本の個別株) 11%

- AGG(米国債券ETF) 22%

- VTI(米国株式ETF) 36%

- VYM(米国株式ETF) 31%

会社の持株は2000円/月しか買い付けていませんが、3本の米国ETFは私のメイン資産になります。3月はコロナの影響で株価が大きく下がったため、保有していたAGGを60株ほど売却してVTIとVYMを買い増しました。4月はVTIがマイナス圏を抜けて評価額がプラスになりました。

米国と日本の株価は底を打ったように見えますが、実体経済が良くなっているようには見えないので、二番底が来ると私は予想しています。VTIやVYMを売却して損切りなんてことは考えていなく、むしろ買い増しです。そのためのインデックス投資ですから。

投資信託

つみたてNISAの枠内(40万円/年)で買い付けています。買い付け銘柄は米国S&P500に連動したインデックスファンドです。こちらもコロナの影響で一気にマイナスになりました。もう少しで評価額がプラマイゼロまで持ち直しましたね。

年金

会社では、企業型確定拠出年金に加入しており、勤務年数によって会社が決まった額を拠出してくれています。昨年からはボーナスから拠出金額を上乗せすることもできるようになりました。その代わり、iDeCo(個人型確定拠出年金)はできません。

企業型確定拠出年金は選択肢が少ないため、MSCIコクサイ(日本を除く先進国)に連動するインデックスファンドを買い付けています。こちらもまだマイナス圏ですが、一時期よりかなり回復しました。

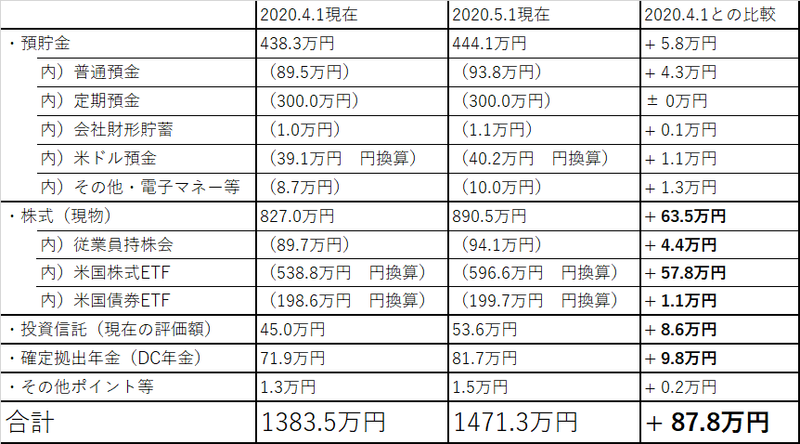

前回(2020年4月1日付)の金融資産と比較した

前回(4月1日)と今回(5月1日)の資産額を比較しました。4月は一度底を打った3月から株価は上がりっぱなしでした。すべての資産が先月費でプラスになっています。

特に株式(現物)の米国株式ETFの上昇幅が大きいです。やっぱり米国株は強いなと思います。また、今のような不安定な相場だと債券ETF(AGG)の強さを感じます。今回身をもってポートフォリオに債券(か現金)を組み込むことの大事さを学びました。

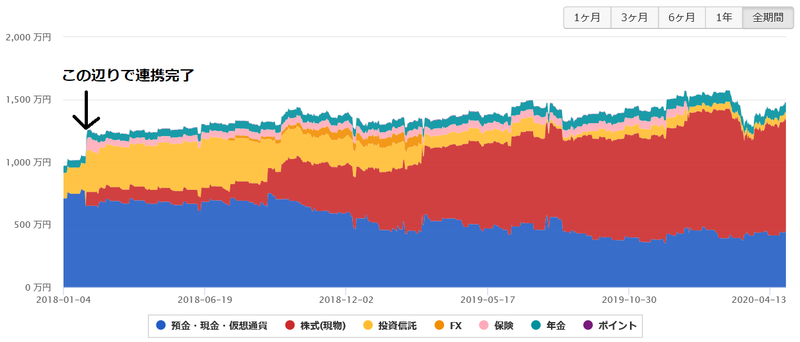

2018年1月からの資産推移

2018年1月からの資産推移です。2018年の夏以降は、株式(実際には米国ETF)の比率が高くなっています。今では株式が資産の半分以上を占めるようになりました。これだけ株式の比率が高いと、最近のコロナショックでは、一晩で30万円以上下落することもありました。グラフの右端がガクッと下がっているのがその部分です。

全口座連携が完了した2018年3月以降、資産評価額は2年弱で300万円強増加していましたが、2月最終週からの1ヶ月強で資産額が300万円近く溶けてしまいました(株式(現物)の値動きの激しいこと)。ここ1ヶ月でかなり回復したように見えますが、二番底が訪れる可能性は十分にあるため、慌てずにホールドし続けたいと思います。

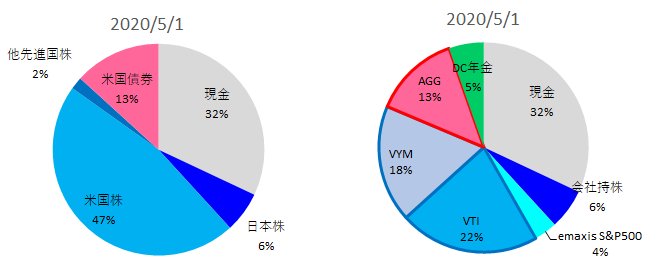

私のアセットアロケーションとポートフォリオ

最後に5月1日付の金融資産額(生活防衛費、生活費込)から、アセットアロケーション(資産別の比率)とポートフォリオ(銘柄や商品別の比率)を出しました。比率に関しては前回の報告と大きく変わりありません。

株価の底は一度打ったように見えるが・・・

コロナウイルスが相変わらず猛威を奮っていますが、4月はなぜか株価だけは堅調な月でした。まだ収束の兆しが見えず、実経済は悪いという数値が出ているため、二番底が訪れる可能性も高いと思っているので油断禁物です。ですが、ここで株価が上がろうが下がろうが、いかに慌てずに冷静な対応ができるかが、投資での勝敗を分けます。少なくとも慌てて売ってしまわないようにしましょう。

まだまだ苦しい相場が続きますが、正しい投資対象(世界株式や米国株、先進国のインデックスファンド)を愚直に積立て続けていれば、最終的に報われるのがインデックス投資ですので一緒に耐えましょう!!

今日も最後まで読んでいただき、ありがとうございました。