おはようございます!!

今日は投資信託と米国ETFの、どちらをメインとして投資すればよいか、解説します。この記事を読めば、あなたが投資するときに、投資信託か米国ETFのどちらにすればよいかが明確になります。

それではどうぞ!!

投資信託と米国ETFの違い

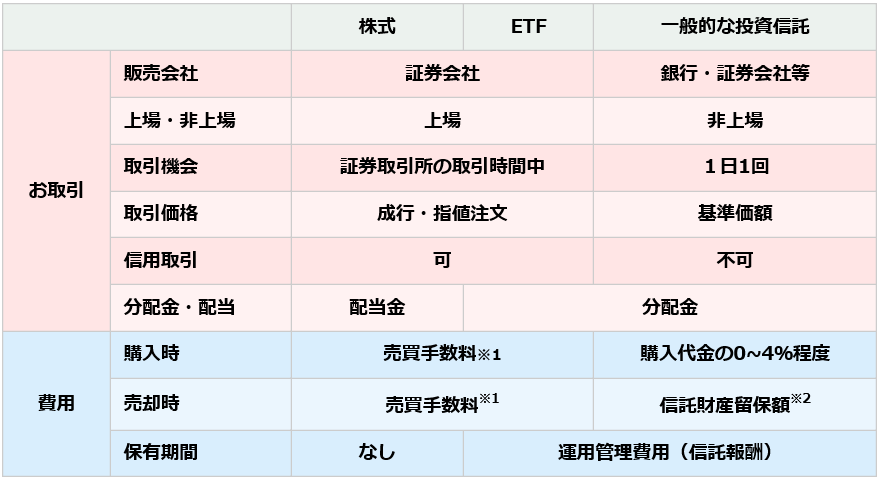

下図は野村アセットマネジメントから引用した投資信託とETFの特徴を示します。

ETFの特徴は別の記事既に解説しているので、今日は投資信託と米国ETFの特徴を簡単に述べます。

ETFについての解説はこちらの記事を参照してください。

信託報酬・経費率・隠れコスト

投資信託は仕組み上どうしても信託報酬(保有コスト)が米国ETFより高くなります。また、投資信託にはどうしても隠れコスト(詳細は割愛)と呼ばれるものがついてきます。保有コストを下げたい場合は米国ETF有利です。

購入時手数料・売買手数料

投資信託はSBI証券か楽天証券であれば購入時手数料無料です。米国ETFはVTIなど一部商品を除き、どうしても売買時の手数料が0.45%かかってしまいます。この手数料が気になる場合は投資信託が有利です。

純資産額

メジャーな米国ETFの純資産額は1兆円を超えているものばかりです(私が保有しているVTIは16兆円)。対して投資信託は最も大きなインデックスファンドで1500億円なので、まさに桁違いです。投資先の安定性を求めるなら米国ETFです。

流動性(出来高)

米国ETFは出来高(1日の取引株数)がVTIだと300万株くらいあります。それだけ取引数が多いと、買付けや売却のボタンを押した瞬間に約定(注文が確定すること)されます。米国市場が開いていれば、いつでも好きな時に現金化できるのです。

対して投資信託は、注文の指示を出して、早くても当日の夜中、遅ければ翌営業日の夜中なんです。流動性という意味では米国ETFが圧倒的です。

投資通貨

当たり前ですが、投資信託は日本円で、米国ETFは米ドルで取引します。米ドルを保有したいか否かで決めたらよいと思います。

私は日本円ばかり持っているのはリスクだと思っているので資産の多くを米ドルで保有しています。

純粋な分配金の有無

ETFは法律上、純粋な利益しか分配金として出せません(投資信託にある特別分配金は出ない)。そのため、純粋な分配金が欲しい場合は米国ETFが有利です。

分配金や売却益にかかる税金

米国株だと米国で10%引かれた後、日本で20%(計28%ほど)の税金を引かれます(二重課税)。確定申告で一部取り戻すことはできますが、米国に取られた分全額を取り戻すことが出来る人は相当高収入でない限り居ないと思います。

二重課税でのロスが許せない人は、投資信託が良いです。

基準価額の決まるタイミング

投資信託は基準価額が決まるタイミングが1日1回(取引終了後の夜中)です。一方、米国ETFは株価の様に市場が開いている時間であれば、価格も随時変わっています。

1日の値動きを気にしたくない(ほったらかし投資をしたい)人は投資信託が有利です。米国ETFはリアルタイムで価格変動する分、感情のコントロールが難しいです。

投資信託と米国ETFどちらが良いかは、運用額の大きさと投資経験が影響する

マハトマが考える各商品に向いていそうな人は以下の通りです。

ざっくりですが、投資信託は運用額が大きくなく(500万円未満)、小額から気楽に投資したい人、また投資初心者の人にお勧めです。

米国ETFは運用額が大きい(500万円以上)の方にお勧めします。いろいろな手間考えると米国ETFの旨みを享受するためには、ある程度の資産額が必要なのです。

ここで出てくる500万円という壁ですが、私が肌感覚で感じている金額であり、絶対ではないのでご承知ください。

投資信託が向いている人の特徴

投資信託の魅力は、とにかく気楽(色んな意味で)で少額から投資できることです。投資額があまり大きくない人(数100万円くらいまで)は投資信託で資産形成することがお勧めです。

- 日本円で投資したい人

- 投資初心者の人

- 値動きを気にせずに過ごしたい人(基準価額が決まるのは1回/日)

- 100円からという少額で投資にチャレンジしてみたい人

- 分配金をもわなくても良い人

- 二重課税によるロスを許せない人

- 確定申告をしていない人

米国ETFが向いている人の特徴

米国ETFの魅力は投資先の安定性や高い流動性と透明性高さです。

まとまった資金での運用をおすすめする理由は、米ドルでの買付けや確定申告の手間を考えると500万円くらいは運用額がないと旨みが少ないためです。

また、米国ETFの大きな魅力である安定性(純資産額の大きさ)の大事さは、自分の投資額が大きくなればなるほど感じるようになります。安定した投資先じゃないと安心してお金を預けられないですからね。

私が米国ETFの最も美味しいと思っているのが分配金ですが、毎年確定申告(外国税額控除)をしなければ、米国に取られた分の税金(10%)は取られっぱなしです。その手間を考えると、分配金の額がある程度大きくなる500万円くらいまでは投資信託での運用で良いと私は思います。

- 米ドルメインで資産運用したい人

- ある程度投資経験のある人

- まとまった投資用の(余剰)資金がある人(ざっくり500万円以上)

- 資産の流動性や安定性(純資産額)にこだわる人

- リアルタイムで取引したい人

- 純粋な分配金(不労所得)が欲しい人

- 二重課税問題でのロスを許容できる人

- 確定申告(外国税額控除)をしても良い人

おまけ(2020年3月4日夜のマハトマの資産額)

ここからはおまけで、前回の資産公開から少しばかり変化したので公開しておきます。

前回の資産額公開はこちらの記事です。

下図は株式(現物)の内訳です。灰色で塗りつぶしているのは従業員持株会の銘柄です。前日比がプラマイゼロなのは、寝落ちしてしまい、日付が変わってしまったためですwww。

3月3日の閉場直前に、米国債券ETFのAGGを10株売却(1161ドル)し、VYMを13株買付け(1098ドル)てリバランスしました。小額ですが。

最後まで読んでいただき、ありがとうございました。